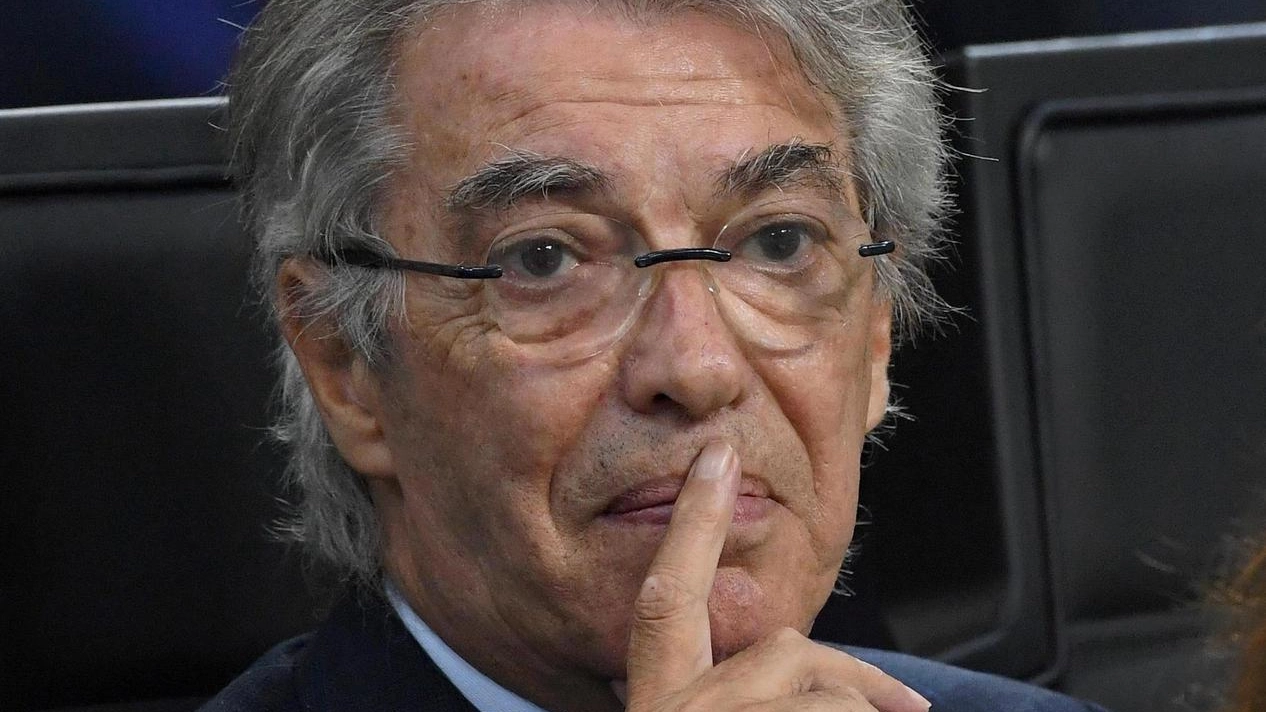

Massimo Moratti, presidente e amministratore delegato di Saras

Milano – Saras-Vitol: c’è l’accordo. La famiglia Moratti, attraverso Massimo Moratti Sapa, Angel Capital Management e Stella Holding, ha raggiunto un accordo con la società olandese Vitol per cedere il 35% di Saras a un prezzo pari a 1,75 euro per azione.

L’accordo

"Il completamento dell'operazione - si legge in una nota - è esclusivamente subordinato all'ottenimento delle autorizzazioni regolamentari necessarie. Al completamento dell'operazione, l'intera partecipazione detenuta dalla Famiglia Moratti in Saras sarà trasferita a Vitol. L'operazione determinerà l'insorgere di un obbligo di promuovere un'offerta pubblica di acquisto obbligatoria sul capitale azionario di Saras, che - si spiega - sarà promossa da Vitol allo stesso prezzo per azione, ovvero al prezzo rettificato in caso di distribuzione di un dividendo prima del completamento dell'operazione". "L'obiettivo dell'Opa – prosegue la nota - è ottenere la revoca delle azioni ordinarie di Saras dalla quotazione e dalle negoziazioni su Euronext Milan, che potrà essere conseguita anche attraverso una fusione in presenza delle relative condizioni. Il prezzo di 1,75 euro per azione implica una capitalizzazione di Saras circa 1,7 miliardi di euro".

I numeri

Il prezzo di 1,75 euro per azione rappresenta un premio del 10% circa rispetto al prezzo della data di riferimento (6 febbraio scorso), di circa il 7% rispetto al prezzo medio giornaliero ponderato per i volumi del mese precedente alla data di riferimento, del 12% circa rispetto al prezzo medio giornaliero ponderato per i volumi dei 3 mesi precedenti alla data di riferimento, del 21% circa rispetto al prezzo medio giornaliero ponderato per i volumi dei 6 mesi precedenti alla data di riferimento e del quasi 30% rispetto al prezzo medio giornaliero ponderato per i volumi dei 12 mesi precedenti alla data di riferimento. Al completamento dell'operazione, Vitol disporrà di oltre 800mila barili/giorno di capacità di raffinazione in sette raffinerie, 4GW di produzione di energia termica e oltre 1,4GW di generazione di energia rinnovabile.

La nota dei Moratti

Massimo Moratti, presidente e amministratore delegato di Saras, in una nota commenta così la cessione del 35% detenuto dalla famiglia agli olandesi di Vitol. "Dopo 62 anni dalla sua fondazione avvenuta ad opera di mio padre, con i miei nipoti Angelo e Gabriele ed i miei figli Angelomario e Giovanni, ho ritenuto che la miglior garanzia per il futuro successo della raffineria di Sarroch fosse l'aggregazione con un primario operatore industriale del settore energetico globale, qual è Vitol, dotato di risorse relazionali, finanziarie e manageriali necessarie per competere nell'attuale contesto di mercato internazionale. Pertanto, ritengo che questa operazione sarà positiva per tutti gli azionisti, per le maestranze, per i clienti e tutti gli altri stakeholders, che ringrazio per la fiducia che ci hanno sempre accordato. Oggi Saras è una società solida e profittevole, leader nell'intero bacino del Mediterraneo, e auguriamo a Vitol di poter espandere i successi fino ad ora conseguiti".

La nota di Vitol

Così invece Russell Hardy, amministratore delegato di Vitol: “La nostra ambizione è quella di investire in una forte società italiana nel settore dell'energia, gestita da un management locale autonomo e supportata dall'esperienza e dall'accesso al mercato di Vitol. Apprezziamo l'importanza di Saras in Sardegna, e nel Paese più in generale, e ci impegniamo a portare avanti l'eredità della famiglia Moratti di gestione diligente, operazioni sicure e supporto alla comunità locale e ai dipendenti. Le attività di Saras sono ben complementari al core business di Vitol e questa operazione rafforzerà la sicurezza energetica europea e migliorerà l'approvvigionamento di un impianto chiave nel settore energetico continentale".